13.09.2017 Итоги первого полугодия 2017 года в металлургии

Мировое производство

Все последние годы основная проблема черной (да и цветной) металлургии – избыточность производственных мощностей. Спрос, очевидно, притормозил, а инерция инвестиционного цикла выталкивала на рынок все новые мощности.

Первое подозрение, что этот процесс закончен, родилось в начале 2016 года. После рекордно низких зимних цен на металлопродукцию началось более-менее заметное восстановление, обернувшееся ценовым взрывом в секторе стальной арматуры. Да, тогда значительную роль сыграли китайские спекулянты, поэтому котировки быстро откатились почти на исходный уровень. Но в реальности они всего лишь раньше других почувствовали смену тенденции. Кого сейчас впечатлят рекордные на тот момент $440 за т? Эта отметка была пройдена уже к концу 2016 года. Сейчас, в середине августа 2017 года, в ходу совсем другие цифры – до $600 за т арматуры. Конъюнктура стального рынка принципиально поменялась как в Китае, так и во всем мире.

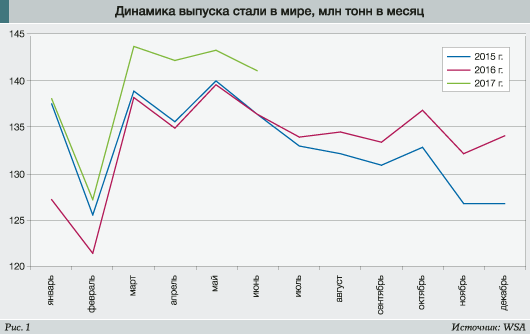

Поэтому если первая половина прошлого года прошла под знаком вопроса – есть рост или еще нет, то первая половина этого очевидно говорит: рост есть. Особенно в объемах производства (рис. 1).

Отрадно, что подъем сопровождается ростом загрузки мощностей – по итогам первой половины 2017 года этот показатель в среднем по миру достиг 71,7%, тогда как год назад он был равен 69,4%.

Думается, что свою роль сыграло здесь и многократно анонсированное сокращение избыточных стальных мощностей в Китае. По информации агентства Reuters, за первое полугодие 2017 года Китай сократил 42,39 млн т стальных мощностей, что составляет 84% от годового плана.

Национальная комиссия по развитию и реформам КНР отмечала, что 5-летний план сокращений избыточных мощностей на 100–150 млн т страна выполнила менее чем за 2 года. Отдельно указывается, что 119 млн т стальных мощностей, закрытые в рамках борьбы с незаконным производством низкокачественной стали, не входят в указанную цифру. Как заявил недавно Дзинь Вэнь, президент China Iron & Steel Association (CISA), с конца июня все производители низкокачественной стали в КНР прекратили работу.

Действительно ли это так, надолго ли и не ограничится ли все сменой логотипа – вопрос дискуссионный. С одной стороны, центральные власти КНР всерьез озаботились экологией – невозможно же вечно объяснять гражданам, что верить можно только официальным сводкам загрязнения воздуха, а не датчику на американском посольстве и не своим глазам. С другой стороны, для местных властей любой завод – это налоги, рабочие места и дополнительные цифры в статистику. И чтобы они производство закрыли, нужен целый комплекс мер, альтернатив и поощрений.

Но оставим пока китайские проблемы в стороне и посмотрим на результаты других стран. Для многих из них сложившаяся ситуация не выглядит слишком оптимистичной. Среди основных производителей стали в мире китайский прирост оказались способны поддержать только его соседи – Индия и Южная Корея (табл. 1).

Успехи Японии, США и России – гораздо скромнее. Много лучше картина с производством в Турции и Бразилии, но успехи к ним пришли после заметного спада и больше похожи на восстановление производств. Кроме того, вместе с Италией они лишь замыкают десятку крупнейших стран – производителей стали.

Отдельно отметим Украину, выпавшую после начала конфликта на Донбассе из данной таблицы. Сильный спад 2015 года был несколько компенсирован в 2016-м, когда стране удалось показать 5%-й рост объемов выпуска стали. Однако в первой половине текущего года среднемесячные объемы украинского производства стали упали ниже 1,7 млн т. По состоянию на конец первого полугодия текущего года общий спад составлял 15%, по данным WSA. «Укрметаллургпром» и Минэкономразвития и торговли Украины по итогам января–июля сообщали о сокращении выплавки стали на 18%, выпуска металлопроката – на 19–20%. Этот спад во многом совпал с началом так называемой угольной блокады Донбасса. Цель – сократить поступление денег с Украины в ЛНР и ДНР, вероятно, была достигнута, однако без угля остались именно украинские предприятия. Конечно, это не уникальный товар и поставщиков можно поменять, но со всеми побочными эффектами срочного «импортозамещения» местные производители стали столкнулись в полной мере.

Отметим, что украинский спад по итогам полугодия в мировой металлургии оказался почти рекордным. Худшие результаты (по оценке WSA) смогли показать только Ливия (-31%), Куба (-16%) и Парагвай (-60%), вместе выпускающие менее 1 млн т стали в год.

Как бы то ни было, в большинстве стран в текущем году все же наблюдается небольшой прирост объемов выпус

…

…